Proste Faktury JPK - Dokumentacja

Rozdział 3.4.Sprzedaż » FAKTURY WEWNĄTRZWSPÓLNOTOWE I EKSPORTOWE

Zasady ogólne

W aspekcie terytorialnym program umożliwia wskazanie następujących opcji faktury:

- lokalna / krajowa,

- wewnątrzwspólnotowa,

- eksportowa.

Jeśli chodzi o faktury eksportowe i wewnątrzwspólnotowe, to podobnie jak przepisy prawa podatkowego, program nie wyróżnia ich jednak jako odrębny rodzaj dokumentów. Są to w istocie „zwykłe” faktury VAT (w tym kasowe, korygujące oraz pro forma), choć cechują się następującymi swoistymi właściwościami:

- w przypadku faktury stwierdzającej transakcję wewnątrzwspólnotową, numer identyfikacji podatkowej wystawcy (VAT ID) podawany jest w notacji z kodem kraju (w Polsce - „PL”);

- w przypadku faktury „eksportowej” domyślna stawka podatku to 0%, zaś „wspólnotowej” - 0% lub n.p.; program co prawda nie zmusi użytkownika do wprowadzenia tych stawek jeśli z jakiegokolwiek powodu konieczne będzie podanie innej, ale działa w założeniu, że są one jedynymi rzeczywiście prawidłowymi.

Pojęcie transakcji wewnątrzwspólnotowej należy rozumieć w programie jako transakcję z podmiotem zarejestrowanym lub mającym siedzibę lub miejsce zamieszkania w innym niż wystawca kraju Unii Europejskiej, co skutkuje tym, że transkacja nie podlega opodatkowaniu niezerową stawką krajową. W praktyce program zakłada jednak, że w ten sposób dokumentowane będą głównie wewnątrzwspólnotowe dostawy towarów (w typowym przypadku stawka 0%) lub dostawy usług rozliczane przez nabywcę (w typowym przypadku stawka n.p. - wewnątrzwspólnotowy reverse charge). W celu zapewnienia prawidłowego późniejszego przetwarzania dokumentów, w tym na potrzeby wydruku oraz tworzenia JPK lub wymiany danych z programem Księga Podatkowa, zarówno tak rozumiane transakcje wewnątrzwspólnotowe jak i transakcje eksportowe (tj. z podmiotami spoza Unii Europejskiej) należy w programie dokumentować wyborem odpowiedniego rodzaju transkacji i stawki VAT.

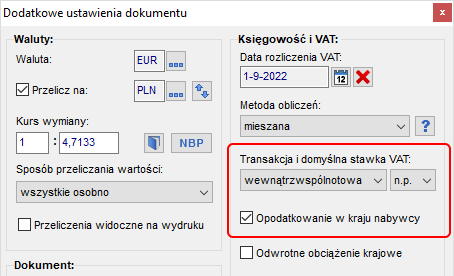

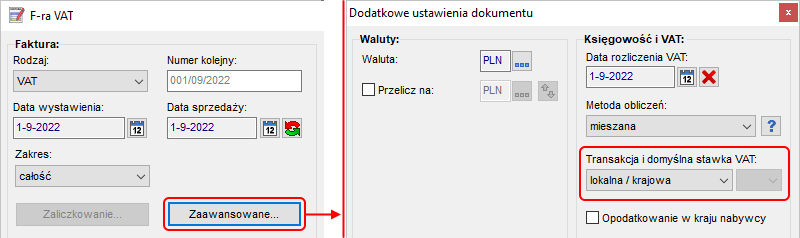

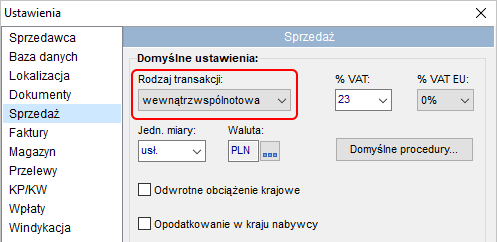

Dla poszczególnych dokumentów odpowiednie opcje mogą zostać wybrane w oknie wywoływanym przyciskiem Zaawansowane w formularzu faktury (zrzut nr 1). Ustawienie ogólne, stosowane domyślnie dla wszystkich nowo tworzonych dokumentów, można natomiast zmienić w oknie Ustawienia na karcie Sprzedaż (zrzut nr 2).

Wewnątrzwspólnotowy reverse charge

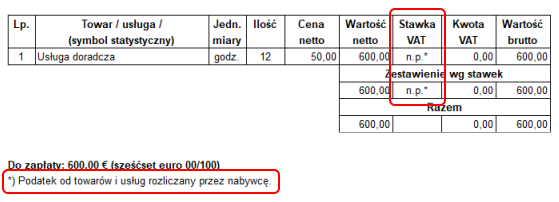

Szczególna sytuacja zachodzi, kiedy kontrahentem wystawcy faktury jest podatnik VAT zarejestrowany w innym kraju Unii Europejskiej i to na nim spoczywa obowiązek rozliczenia podatku z tytułu dokonanego nabycia. W praktyce najczęściej mowa tu o usługach B2B opodatkowanych w kraju nabywcy. Faktura nie może wówczas zawierać stawki i kwoty podatku, powinna natomiast zawierać odpowiednią informację o rozliczeniu go przez nabywcę. Stwierdzenie wystąpienia takich okoliczności będzie się często wiązało z uprzednią weryfikacją statusu kontrahenta w VIES. Jeśli zachodzi taka sytuacja, w ustawieniach faktury należy wybrać opcję Opodatkowanie w kraju nabywcy (zrzut nr 3). Mając taką informację, program nie tylko automatycznie dobierze odpowiednie ustawienie stawki podatku (n.p.), ale również umieści odpowiednią informację na obrazie (wydruku) dokumentu (zrzut nr 4).